黄金跌破1500美元进熊市 十二年牛市正式终结

黄金跌破1500美元进熊市 十二年牛市正式终结

作者:钰龙 日期:2013-04-13 23:54:49

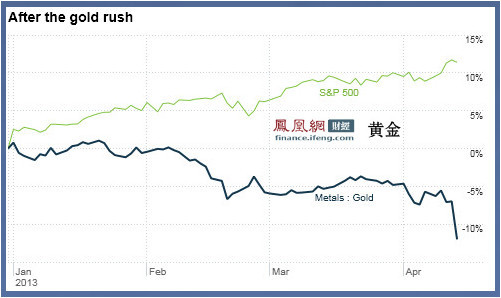

金价走势可能引发熊市行情,通常定义为较峰值下跌20%。2011年9月现货黄金触及每盎司1920.94美元的纪录高位。

周五的贵金属市场遭受重创,尽管美元仅温和走强,但金银市场崩盘。北京时间06:57,国际现货黄金价格报1477美元,至21个月低点,跌幅4.1%。多位专家表示,十二年的黄金牛市正式终结。

近来投行不断调降价格预测,持续压低市场气氛,投资者对黄金的安全港功能,信心大减。

高盛银行本周调降2013年黄金价格预测,由每盎司1610美元调降至1545美元。(高盛再度下调金价预期 大佬、投行集体看跌黄金 )

分析师说,在市场最脆弱的时候,若没有高盛公开呼吁放空黄金,黄金应不致如此大跌。

Tags: 黄金

资金追寻事件驱动新热点

资金追寻事件驱动新热点

作者:钰龙 日期:2013-03-23 16:08:25

当下的市场热点十分繁多,而持续性也有待观察,但主要的操作思维基本都是出于事件的驱动和题材性的发挥。

通过收集最近的驱动事件,我们认为,水利股和环保股很可能成为下周重要题材炒作核心。消息显示,水利部召开今年的水土保持工作视频会议,明确指出要加快完善《水土保持法》配套制度体系。

此外,近期地下污染和天气阴霾等诸多因素干扰,环保股一直是题材炒作的焦点。国家加大环保投入的态度也十分坚决,两会重点讨论的几个重点议题反映了当前行业发展面临最紧迫需求,具有重要的参考价值。而政策制定必然是一个审慎的、不断权衡多方利益的过程。这样将会加大整体行业和板块的弹升空间和持续程度。

基于以上分析,我们还是延续前期的市场观点,即市场的强势震荡可能还将延续,但整体动力会逐渐缩减,操作中一是要将前期涨幅过大和业绩不能更大修复的个股进行积极地减仓换股;二是对于近期市场的新形势要保持清醒的头脑,分析热点果断寻求波段差价,重点仍在于事件的驱动。

单边下跌结束,市场进入个股时代

单边下跌结束,市场进入个股时代

作者:钰龙 日期:2013-03-23 13:03:06

随着3月20日上证指数一根接近60点的长阳,市场第一波调整宣告结束,新一轮的上涨正式开始,如图1所示。

可能还有一周的震荡

2012年12月4日到今年2月16日,市场上涨大约10个交易周,节后持续下调,到本周二,下跌不到5个交易周。从幅度上看,调整幅度达到上升幅度的0.428位置,调整空间已经足够,从调整时间看,似乎略有不足,市场可能还有一周左右的震荡时间。

上周小结中我们指出,调整接近尾声,可以试探性买入股票,本周的行情使我们确信,二浪调整已经结束,市场有望进入震荡上升周期。

导致市场出现技术性调整的是基本面的变化,但我不认为这种基本面变化会导致市场一蹶不振,相反,认为市场在春节后的调整已经较为充分地反映了投资者心理的变化,该消化的利空因素已经基本消化,市场需要的是再经历一周夯实底部,营造下一步上涨的基础。

近期机构投资者纷纷看淡中国经济,不少机构前期看好经济强劲复苏,但在2月份经济数据公布后突然转变态度,看淡中国经济,甚至认为比去年经济形势还糟。我认为这是个误会。首先今年是换届的大年,由于各省市负责人变动幅度较大,各项工作安排都会滞后一些,从而导致一季度经济数据比正常年景疲软,从二季度开始各地会开足马力上项目,争分夺秒搞投资,4月份以后的经济数据会突然变好,大家会再度改变看法。其实,2013年的中国经济好不到哪里,也坏不到哪去,只是节奏会比较紊乱。投资者突然悲观的第二个因素是对房地产泡沫的惊慌,以及对房地产调控政策的担忧。在我看来,今年不会出台太严厉的调控政策,国五条也只能“高高举起,轻轻落下”,谁也不会在这个时候对国五条当真。否则,新一届政府会把自己置于极为尴尬的境地。

地产、银行企稳是关键

投资者对市场担忧的另一个问题是IPO的重启。重启是必然的,否则这个市场就不会存在,只是因为证监会换了新主席,大家以为节奏会更快一些。所以,市场还会震荡一周,但基本趋势不会有大的改变。

市场企稳的最重要标志是房地产板块的企稳,我们看到已经初步企稳了,这表明大家对房地产问题想明白了。房地产企稳,银行股的企稳就有了产业的基础,市场的价值中枢便不会下移,这是我们看好股市的关键。

虽然我们认为股市企稳,但投资者担忧的经济增长乏力和新股发行压力客观存在,大盘不可能出现流畅的上攻行情。也就是说,我们再也见不到2月份以前那种气势磅礴的指标股行情了。

如果泛泛而谈,由于经济增速不高,银行业压力较大,银行股并没有很大的上行空间,所以大盘股涨不到哪里去,指数亦然。但是,银行股中确实会有个别股票会脱颖而出。从板块上看,有色金属是最没有希望的板块,但是在调结构中会有某些分支领域的个别品种表现得非常出色。医药板块整体估值很高,但还有一些医药股能够继续翻倍,这都是个股行为。

从大的领域看,我们依旧看好环保、网络安全和食品饮料,房地产也可以阶段关注,尤其需要提出的是,今年以来走势最差的板块——酿酒板块,是未来一个季度最安全的领域,可以翻倍的股票也不是一两只。

目前确实到了个股时代,泛泛地谈论大盘、板块,显得有点故弄玄虚。

Tags: 股票

关注高送转及一季度业绩好转题材

关注高送转及一季度业绩好转题材

作者:钰龙 日期:2013-03-23 12:58:28

反弹有望持续 关注量能跟进

上周提到了自2444点回调38.2%黄金分割技术支撑,本周指数也确实在该位置出现单日大幅反弹,而50ETF上周亦触及回调50%黄金分割位(ETF在经历了连续两月的净赎回后,上周净赎回规模已开始放缓,同时与技术位形成共振。);此外,指数已连续三次与MACD绿柱呈现背离——由此可见,大盘本周的异动基本属于兑现预期的技术性反弹。

现在来看,指数长阳突破短线下降趋势线,同时站上60日、20日均线粘合位,但是仍处于明显压力之下(2444点见顶前后的两个成交量密集区)。反弹能否持续,需要关注量能跟进以及二次回落后的走势状况。

“两会”过后,部分所谓的不明朗因素逐渐清晰,其中货币政策基调明确(至少不是宽松。信贷数据在经过1月份的高速增长后,3月开始明显趋缓,从侧面映射出市场资金状况)。但是一些重要“疑点”仍待解答,首先,是新“掌舵手”上任后对以往政策的延续态度:其中IPO和退市等相关政策动向将直接影响A股市场。此外,随着IPO自查截止日期临近,以及本周青岛华光、SST华塑和海联讯三家公司的立案遭查,监管层重拳出击上市公司违规行为的一系列动作,也难免令市场气氛变得紧张。

如此“纠结”的政策预期及技术背景下,市场资金势必遵循自己的逻辑选择方向。本栏认为,指数下周有望延续反弹,即使回落,应该也是在3月20日长阳线之内震荡。从技术上讲,最有力度的反弹应该发生在黄金分割38.2%技术位,跌至回调50%支撑位出现的反弹,其有效性通常会明显降低。

高送题材“再掀波澜”

从已公布的年报情况来看,公司盈利状况仍然没有特别的惊喜,不少收入增加的公司,净利润却出现下降,其中多数是因为成本上涨导致盈利空间收窄。这也是为什么近期涨价题材和原材料价格下跌题材股受到短线追捧的原因:周五福建南纸、西水股份以及周四的三只轮胎股,即是其中代表。由此看来,资金已经开始关注一季报业绩预期好转的公司。不过,投资者需进一步分析其好转因素究竟是趋势性恢复还是同期基数较低导致的单纯价格触底反弹——前者可做中线跟踪,而后者仅建议短线关注。

此外,高送转题材表现踊跃,已公布10转10方案的个股中,本周即涌现出光线传媒、翰宇药业、中恒电气、中威电子、电科院、欧菲光、兴蓉投资、泰格医药等连续走强个股,相关题材可继续关注。

分析师预计金价将跌破每盎司1000美元

分析师预计金价将跌破每盎司1000美元

作者:钰龙 日期:2013-03-14 20:50:46

许多人都在重新审视黄金,这也没什么可奇怪的,毕竟美元在近期大幅反弹、股市连创新高、自动减支计划的启动让人喋喋不休、而华盛顿还威胁削减服务。黄金自2011年秋季创下每盎司1900美元的历史新高后便开始一路下滑。

许多人认为黄金价格终于在1500美元处获得支撑,但海斯咨询公司创始人与总裁Don Hays则不这么想。

他表示,“我们认为黄金仅仅是一个恐惧指标。当人们害怕的时候,金价会上涨。”

Hays目前与大多数其它投资者一样,也担心股票市场即将见顶,但他预计黄金至多也仅会小幅反弹,反弹高点将不会超越前高点,下跌趋势将会延续。

这位前国家航天局工程师表示,“虽然很难想像,但还是认为黄金价格没有理由站在每盎司1000美元之上。金价不会立即下跌至这一水平,这可能需要两至三年时间。”

他为什么如此看空黄金后市呢?首先,他认为股票市场的牛市将会继续,这有助于消除人们的恐惧心理。其次,从2011年911事件开始已持续12年的上升趋势已经被破坏。他表示如果当前金价有所反弹的话,他并不会感到奇怪,他认为金价在反弹后会恢复下跌。

Hays表示,“当金价第三次跌至1500美元的水平时,黄金会跌破它。”

有趣的是,就在几周前,海斯咨询将投资组合中现金比重提高至20%,海斯的投资模型显示投资者对股市过于乐观。

Tags: 黄金

2013.01.21晚间业绩预增高送转个股

2013.01.21晚间业绩预增高送转个股

作者:钰龙 日期:2013-01-22 15:39:11

600684 珠江实业 预计2012年1~12月份归属于上市公司股东净利润同比增长55%左右。0.910

600583 海油工程 预计2012年1~12月份归属于上市公司股东净利润同比增长350%以上。0.050

600251 冠农股份 预计2012年1~12月份归属于上市公司股东净利润同比增长52%左右。0.450

300197 铁汉生态 预计2012年1~12月份归属于上市公司股东净利润21037.92万元~22440.45万元,同比增长50%~60%。1.280

002381 双箭股份 预计2012年1~12月份归属于上市公司股东净利润10055.82万元~10435.29万元,同比增长165%~175%。0.320

300017 网宿科技 预计2012年1~12月份归属于上市公司股东净利润8,755.47万元~10,397.12万元,同比增长60%~90%。0.350

300168 万达信息 预计2012年1~12月份归属于上市公司股东净利润11,454.10万元~12,681.33万元,同比增长40%~55%。0.69

300275 梅安森 每10股转增10股派3元

002653 海思科 每10股转增10股派7.5元

金融时报:炒股绝招莫外传

金融时报:炒股绝招莫外传

作者:钰龙 日期:2013-01-19 23:36:42

如何毁掉一种能够跑赢大盘的投资策略?美国麻省理工学院斯隆管理学院(MIT Sloan School of Management)客座教授大卫•麦克莱恩(David McLean)的研究显示,最靠谱的方法是发表一篇与之有关的学术论文。

麦克莱恩教授和波士顿学院(Boston College)卡罗尔管理学院(Carroll School)的杰弗里•彭蒂夫(Jeffrey Pontiff)选取了财经、会计和经济学期刊上发表的68篇论文,对文章中论述的可以预测股票收益的82种策略进行了研究。他们发现,一旦论文发表,所述投资策略的收益率平均会下降逾30%。原因可能是这些论文吸引了老练的量化投资者的注意,而他们所采用的特定交易策略会纠正导致该策略最初获利的市场错误定价现象。关于这项研究,麦克莱恩教授作了如下阐述:

是什么激发了你们的兴趣?

我们想知道学术论文里介绍的投资策略一旦脱离原始样本是否还能奏效。这个问题很有趣,但要想再现如此多的投资策略,任务量实在太大。2011年夏天,我们对十几种投资策略进行了实证研究。我们发现,一旦将探究范围从原始样本转向论文发表后的时期,投资策略对收益的预测能力就会大大下降。

你们发现了什么成果?

我们发现,在相关学术论文发表之后,投资策略的收益率平均下降35%。换句话说,如果投资者采用学术论文中介绍的、保证可带来额外5%年收益率的交易策略,那么在论文发表后的几年内,投资者只能指望获得3.25%的年收益率。

如何解释这种现象?

学者发表关于某一投资策略的论文后,投资者从中学习,并采用该策略进行交易。这样的交易行为会影响股价,推动股价更加靠近其基本价值。这一过程还会削弱该投资策略的获利能力。看上去,这些论文中介绍的投资策略在原始样本中是有效的,但一旦投资者掌握了这些策略,它们对收益的预测能力就会降低。

哪些投资策略在论文发表后收益率降幅最大?

如果投资策略涉及市值较高、流动性较强的股票,其收益率降幅会超过35%。这可能是因为投资者更有可能采用交易成本较低的投资策略。如果交易成本较高——如市值较小、波动性更强的股票——那么投资者便不太愿意尝试新的投资策略。我们发现,即便在(介绍它们的)论文发表以后,这些交易成本更高的策略仍能保持着异常的高收益率。

这项研究成果是否让你们从事财经研究的同行们感到泄气?

这个行业绝不会因此就显得很糟糕。它表明学术研究能够影响现实世界。

他们会不会想,这项研究有何意义?

学者都有兴趣检验市场的效率,而预测股票收益率就是一种方法。这些论文的意义不是为了宣布“嗨,这里有个赚大钱的好方法”。我认为,这项研究表明市场希望具有效率,但达到这一目标伴随着成本和风险,因此市场最终不会处于完全有效的状态。

你们说这项研究也有积极的一面。怎么说?

我们对研究结果的解释是,学术研究让金融市场运转得更好。一旦论文发表,投资策略的效果就会降低,这表明市场定价不合理的情况至少会部分得到纠正。因此,股价能够更精确地反映出公司的实际价值。一个价格具有意义的世界,是一个更理想的世界。作者:丽贝卡•奈特

Tags: 绝招

重点布局十大板块优质股

重点布局十大板块优质股

作者:钰龙 日期:2013-01-19 11:13:35

铁路改革渐行渐近(荐股)

铁道部于2013 年1 月17 日召开全路工作会议,铁道部部长盛光祖在会上作了《开创铁路科学发展新局面,为全面建成小康社会做出新的贡献》的报告。

事件回顾:铁路全路工作会议召开,盛部长提出2013 年8 大任务。铁道部于2013 年1 月17 日召开全路工作会议,铁道部部长盛光祖在会上作了《开创铁路科学发展新局面,为全面建成小康社会做出新的贡献》的报告,提出了包括安全管理、运输组织改革、体制机制转换、党风廉政建设、铁路建设、科技创新、职工关爱、文化建设八方面的工作任务。

本次讲话的两个关键词:“改革”与“市场化”。从盛部长的讲话中,我们认为两个方面值得关注:1)今年讲话强调铁路全方位走向市场,突出市场化,我们认为市场化将是整个铁路改革的大方向。盛部长强调推进运输组织变革,深化货运的实货制与非运输业务发展,加大铁路在客、货及多经方面的市场化力度与深度;2)强调体制与机制改革,与去年全路会议不同,今年盛部长讲话强调铁道部政府监管、行业管理职能,并提出铁道部要积极协调国家有关部委,为铁路改革创造良好环境,此外,还强调了铁路局的市场主体地位以及建立对各路局的盈亏总额考核机制,职能的重新划分将有利于实现铁路系统的政企分开。

2013 年铁路投资规模适中,资金渠道将进一步拓宽,有利于改革。 市场一直担心基建规模扩大将导致铁道部负债过重,从而加大了铁路改革的难度。2013 年全国铁路固定资产投资为6500 亿元,其中基本建设投资5200亿元。从资金来源看,我们预计2013 年铁路建设基金约700 亿,折旧将达1000 亿,其他资金来源约2000 亿,净债权融资额约2800 亿,由此推算铁道部资产负债率仍在65%以内。债务规模与资产负债率的控制将有利于铁路改革。